Рекуррентные платежи – хорошее решение для бизнеса и пользователей, которые хотят настроить автоматическое списание средств с карты для осуществления регулярных покупок. Автоплатежи доступны не только для сервисов, работающих по подписке, но и для интернет-магазинов, наземных точек продаж, фитнес-клубов и других видов бизнеса. Рассказываем, что такое рекуррентные платежи, какую пользу они могут принести, как выполнить настройку автооплаты.

Что такое рекуррентные платежи

Рекуррентный платеж – периодическое списание фиксированной суммы с банковской карты клиента, на которое он дал согласие. Это может быть оплата за подписку на онлайн-образовательный проект, инфопродукт или медицинские услуги. Средства списываются либо в определенный день, либо тогда, когда баланс пользователя стал нулевым. Например, клиент подписывается на онлайн-журнал, вносит оплату в размере 500 рублей по стандартной схеме с вводом данных банковской карты, в течение следующих месяцев деньги начинают списываться автоматически до тех пор, пока подписка не будет отменена по инициативе читателя. Если средств на карте не хватает, то списание не произойдет, а пользователь и продавец получат соответствующие сообщения. Дальнейшие действия зависят от политики компании: рассылка уведомлений клиентам или же полная приостановка предоставления услуги до тех пор, пока карта не будет пополнена и не произойдет списание.

За счет рекуррентных платежей бизнес получает постоянных клиентов, которым не нужно напоминать об оплате, а заказчики – возможность пользоваться услугой или инфопродуктами на постоянной основе, но без необходимости ежемесячного подтверждения и траты времени на транзакцию. Задача бизнеса – получить разрешение на регулярное списание, а также подготовить пошаговую инструкцию о том, как отключить автоматические платежи. Потребитель должен быть прекрасно информирован о механизме рекуррентных платежей, знать свои права и возможности, что предупреждает любые форс-мажоры. Данные лучше вынести в публичную оферту и пользовательское соглашение с обязательным указанием дат, сроков, обязательств компании.

Зачем нужны рекуррентные платежи

Автоплатежи оказывают прямое влияние на бизнес-показатели и динамику удержания клиентов. Выделим основные причины, из-за которых их нужно внедрять в офлайн и онлайн-бизнес:

- гарантированное поступление средств, обеспечивающее возможности для гибкого прогнозирования ежемесячного дохода;

- сохранение клиентов, которые при отсутствии рекуррентных платежей могут не вернуться. Срок продления взаимодействия составляет не менее 2-3 месяцев, для сервисов с качественными услугами – 6-12 месяцев;

- заработок на дополнительных продуктах, внедряемых постепенно с целью расширения спектра имеющихся услуг;

- оптимизация взаимодействия с потребителем. Не нужно регулярно звонить или отправлять сообщения, чтобы напомнить клиенту об истекающем сроке подписки или продать что-то новое. Фиксируется сокращение расходов на маркетинговые и коммуникационные инициативы;

- разнообразие инструментов для стимулирования клиентов, например, первый месяц подписки за 1 рубль (для тестирования всех возможностей), а дальше – по стандартной цене;

- выстраивание долгосрочных взаимоотношений с пользователями, которые демонстрируют лояльность и готовность прибегать к новым продуктам;

- автоматизация финансовых расчетов, делегированная платежному сервису.

Образовательный проект, онлайн-журнал и даже интернет-магазин могут добавить в ассортимент товаров или услуг предложение с бесконечным циклом продаж, чтобы наладить стабильный доход. Сумма дохода зависит от ценности продукта и специфики бизнеса, но в среднем в месяц на одном клиенте удается заработать от 100+ рублей. Достаточно выбрать подходящий механизм использования:

- регулярные автоплатежи (классический вариант). Списание является фиксированным, выполняется в определенный день. Например, каждый месяц 8 числа взимается оплата за подписку на онлайн-курс;

- быстрые платежи. Не имеют привязки к сумме или датам, инициируются владельцем карты, он может повторить последний платеж или выполнить другую операцию в несколько кликов. Минус – средства списываются не регулярно, но удобство в том, что нет необходимости повторно вводить данные;

- автоматические платежи. Привязки ко времени и сумме тоже нет, списание происходит при наступлении события. Это может быть оплата штрафа или коммунальных услуг, а также пополнение нулевого баланса в каком-то сервисе.

Еще один вариант – дробление платежа, выгодное в сферах, где клиенты не готовы внести всю сумму сразу и нуждаются в аналоге рассрочки, но без привлечения банков. Предприниматель, решивший реализовать рассматриваемый формат оплаты, должен понимать разницу между рекуррентными платежами и рекаррингом. Оба метода связаны с единоразовым вводом данных карты и формированием токена, после чего повторно информацию вносить не придется. Однако рекуррентный платеж осуществляется по инициативе продавца (он определяет сумму и график), а рекарринг – по решению клиента, списание средств происходит по мере необходимости (оплата после поездки на такси, например).

Схемы подходят для благотворительных фондов, онлайн-магазинов с физическими товарами, сервисов с абонентской платой, пост-оплатой (такси, каршеринг) и цифровым контентом, провайдеров, мобильных операторов и хостеров: автооплату можно адаптировать под потребности любого бизнеса.

Плюсы и минусы платежей по подписке

Плюсы

Автоматические платежи представляют интерес как для бизнеса, так и для клиентов. Последним не придется ежемесячно тратить время на оплату любимых сервисов или продуктовой корзины с базовым набором товаров, держать в голове даты, постоянно вводить номер карты и сталкиваться с другими неудобствами. Сумма рекуррентного платежа часто остается фиксированной, что позволяет потребителям получить стабильную цену, которая не будет изменяться постоянно. Представители бизнеса, настроившие платежи по подписке, могут по достоинству оценить следующие плюсы:

- расширение базы клиентов: регулярное списание незначительных сумм для пользователей выглядит более привлекательно, чем разовая крупная оплата;

- фискализация «в коробке»: клиент сразу получает платежный документ, что позволяет соблюдать требования законодательства;

- предложения для новых клиентов, которые сомневаются. Внедряя тестовый продукт по цене 1 рубль, бизнес получает данные карты клиента, если ему все понравилось и отказ не произошел – полная сумма будет списана уже в следующем месяце;

- высокая вовлеченность лояльных пользователей, для которых можно создавать дополнительные продукты;

- обеспечение увеличение выручки, формирование стабильной аудитории потребителей;

- прозрачное прогнозирование прибыли и эффективный выбор инструментов, стимулирующих ее рост.

После подключения рекуррентных платежей наблюдается существенная экономия средств и трудозатрат, связанных с удержанием потребителей, постоянным поиском новых клиентов и взаимодействием с имеющейся аудиторией. Средства с карт подписчиков списываются регулярно за определенный пакет услуг, если качество не падает и совершенствуется, то обеспечено достижение баланса и дополнительных продаж.

Еще один плюс – возможность интеграции продуктов для платежей по подписке в любые бизнес-направления, что позволяет выйти на ежемесячную гарантированную выручку. Профильные сервисы автоплатежей обеспечивают аналитические данные по приходу средств, оттоку и приросту пользователей, иным показателям: информация представлена в удобных отчетах, облегчающих процесс мониторинга.

Минусы

С минусами можно столкнуться только в том случае, если пользователь недостаточно проинформирован о механизме функционирования платежей по подписке. Повторные списания могут вызвать бурю негативных эмоций у покупателей, которые не поняли условия, забыли о том, что дали согласие, или запомнили неправильную сумму. Для предупреждения негатива нужно обеспечить прозрачную схему заключения первой сделки, рассказав о:

- датах и интервалах списания;

- объеме услуг, за которые вносится оплата;

- схеме списания с акцентом на безопасность и защиту от мошенников;

- способах, которые помогут отказаться от подписки быстро.

На сайте нужно разместить:

- оферту и пользовательское соглашение со всеми необходимыми данными;

- чекбокс оплаты, оснащенный полем для подтверждения согласия с условиями, зафиксированными в оферте и пользовательском соглашении;

- форму отписки для тех, кто оформил платеж случайно.

Дополнительно – настройка регулярных уведомлений, которые будут напоминать пользователю, что настало время списания очередного платежа (с инструкций о том, как оформить отказ). Еще один минус связан с технической стороной, когда у клиента закончился срок действия карты или она была обновлена из-за других причин, также платежи могут «сломаться»: на помощь придут уведомления с описанием причины сбоя и методами решения проблемы. Сервисы, предоставляющие услугу рекуррентных платежей, часто направляют такие уведомления самостоятельно, предупреждая негатив и отклоненные из-за недостатка средств операции.

Механика работы рекуррентных платежей

Принцип функционирования простой, но все зависит от целей, которые преследует бизнес.

- Интернет-магазины, фитнес-центры, сервисы аренды. Эти компании предлагают потребителям выгоды в случае оформления автооплаты. Достаточно пройти короткую регистрацию, привязать карту и согласиться с условиями, после чего транзакции будут проходить автоматически по графику.

- Инфобизнес, лидеры мнений. Продажи в этой сфере отличаются нестабильностью, поэтому основная задача заключается в удержании клиента с сохранением максимальной лояльности. Пробный автоплатеж, на который распространяется скидка 99%, позволяет потребителю познакомиться с продуктом, а лидеру мнений или коучу – преодолеть сложный коммуникационный барьер.

- Видеохостинги, онлайн-кинотеатры и библиотеки. Их люди используют регулярно, задача автоплатежа – обеспечить бесперебойность. Находясь в командировке, за городом или субботним вечером у экрана телевизора, потребитель будет уверен в том, что получит доступ к уже оплаченному контенту.

- Кредитно-финансовые организации. Автоматические платежи решают задачу с предупреждением просрочек и начислением штрафов. Пользователю не нужно ежемесячно вносить оплату или мониторить ее списание, главное – достаточное количество средств на карте или электронном кошельке.

- Благотворительные и волонтерские организации. Рекуррентные платежи – незначительные суммы, которые списываются со счета в пользу благотворительности. 50-100 рублей ежемесячно не сильно бьют по бюджету, поэтому люди охотно дают разрешение на транзакции.

Правильно определив цели и специфику бизнеса, можно подготовить релевантные услуги, сопровождаемые выгодами, и аргументы в пользу подписки. Например, МТС предлагает клиентам настроить автоплатежи и получать кэшбек в размере до 15% от каждой суммы с карты МТС Банка и скидку 10% на абонентскую плату, а в онлайн-кинотеатре START есть 7-дневный пробный период и дисконт.

В каких бизнес-сферах рекуррентные платежи будут полезны

Подключить автоматические платежи может владелец любого бизнеса, имеющий статус индивидуального предпринимателя, самозанятого или юридического лица. Технология очень распространена, что открывает широкие возможности для интеграции. Наиболее полезны рекуррентные платежи в следующих нишах:

- образовательные проекты;

- компании по предоставлению жилищно-коммунальных услуг;

- некоммерческие благотворительные организации;

- сервисы распространения контента: онлайн-библиотеки и кинотеатры, средства массовой информации, игровые платформы, иные;

- сервисы аренды недвижимости и автомобилей;

- мобильные операторы, интернет-провайдеры.

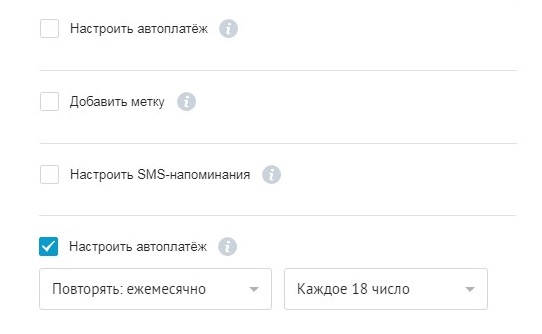

Настроить платежи можно в форме абонентской платы (снятие средств в указанный срок) или пополнения счета, когда баланс будет нулевым или достигнет критической отметки. Для реализации рекуррентных платежей даже не обязательно иметь собственный сайт, рассмотрим, как это работает.

Как использовать рекуррентные платежи для онлайн-сервисов

Подключение платежей по подписке в онлайн-пространстве не занимает много времени. Для реализации технологии нужно иметь онлайн-платформу, интернет-магазин или другой сайт, позволяющий настроить прием платежей. Если сайта нет – это не проблема, ведь подключение автооплаты можно реализовать для группы в социальных сетях, Телеграм-канала, личного блога и других видов e-commerce-бизнеса. Достаточно сформировать QR-код, содержащий ссылку на страницу с формой подписки и оплаты, после сканирования которого клиент сможет ввести необходимые данные. Если бизнес использует многоканальное взаимодействие, то рекуррентные платежи можно добавить на официальный сайт, в мобильное приложение, группы в социальных сетях.

Как использовать рекуррентные платежи для офлайн-компаний

Если нет сайта, то и рекуррентные платежи настроить невозможно – это миф! Платежи по подписке доступны для офлайн-бизнеса, здесь все работает так, как в случае с продажами через социальные сети или Телеграм-каналы: нужно создать QR-код, а потом распространить его для достижения максимальной доступности среди потенциальных клиентов. Владельцам наземных точек продаж и заведений рекомендуется прибегать к следующим точкам распространения:

- зоны возле стоек ресепшн и касс, где принимается оплата;

- упаковка и промо-материалы, визитные карточки;

- наружная реклама, такая как световые короба;

- официальные сообщества компании в блогах, ВКонтакте и на других платформах, если они есть.

Считав QR-код с помощью смартфона, пользователь будет перенаправлен на страницу, где сможет ввести данные банковской карты и дать согласие на регулярное списание. Такой формат подходит для фитнес-клубов, детских развивающих центров, компаний по предоставлению услуг и других офлайн-бизнес-ниш. Главное – яркое оформление QR-кода, а также дополнительное информирование клиентов со стороны сотрудников: потребитель должен знать, как и за что он будет платить, а также безопасно ли это для его данных. Получить ссылку и помощь в оформлении QR-кода можно в сервисе, которому доверяется настройка рекуррентных платежей.

Как работают сервисы рекуррентных платежей

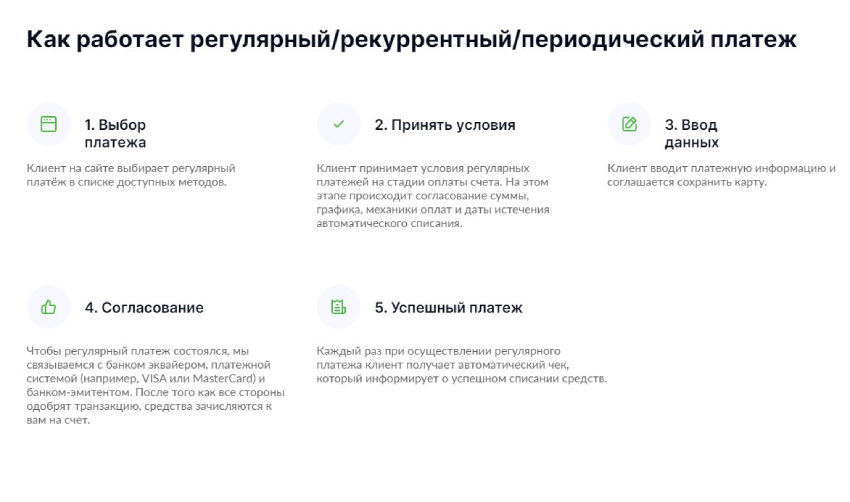

Схема работы платежей по подписке стандартная, в сервисах различаются незначительные технические особенности и ставки комиссии. Принцип функционирования для продавцов и покупателей следующий:

- клиент знакомится с предложением, если хочет его купить – проходит регистрацию и принимает условия. Согласие потребителя – аналог подписания договора, но в интернет-пространстве;

- потребитель указывает платежные реквизиты: банковская карта или электронный кошелек;

- владелец карты подтверждает данные, совершает оплату и получает продукт или услугу. После привязки платежных данных создается токен – обезличенная форма платежных реквизитов, она будет применяться при выполнении следующих оплат. Токен дает право на списание средств с карты или электронного кошелька без подтверждения со стороны собственника;

- списание средств происходит по алгоритму, настроенному продавцом;

- после платежа на электронный адрес или в мессенджер клиента приходит документ, подтверждающий списание средств;

- пользователь может отказаться от автоматических транзакций, в этом случае списание прекратится, а услуга будет остановлена после истечения срока последней оплаты.

Сотрудничество с сервисом рекуррентных платежей гарантирует 100% безопасность для пользователя. Продавец не имеет возможности использовать платежные данные в личных целях или передать их третьим лицам: платежная информация не только зашифрована, но и разделена на две части, хранящихся отдельно друг от друга. Объединение данных происходит только в тот день, когда должна быть произведена операция, после списания – они опять разъединяются. Дополнительные меры безопасности касаются суточного лимита на списание, его стоит уточнять в выбранном сервисе, но сумма составляет от 100 тысяч рублей – достаточно для оплаты услуг по подписке.

Как подключить рекуррентные платежи

Для владельцев бизнеса доступны 3 способа подключения автоматических платежей, для которых необходимо привлекать IT-инфраструктуру собственной разработки или готовую (менее затратный и самый быстрый в плане реализации вариант):

- подключение через банк-эквайер по API. В некоторых банках предусмотрены рассматриваемые форматы платежей, из плюсов стоит выделить безопасность и удобное обслуживание, из минусов – размытые сроки и высокие ставки;

- подключение к платежному сервису по API. Самый распространенный метод – услуги профильных сервисов, открывающих доступ к широкому спектру платежных систем. Имеют хорошую документацию, чем не могут похвастаться банки, разнообразие функций, техническую поддержку и инфраструктуру. Дополнительно можно заказать безопасные сделки, заморозку предоплаты и другие услуги в сфере финансового взаимодействия с аудиторией;

- использование платежных модулей. Позволяют подключить рекуррентные платежи для онлайн и офлайн-бизнеса, но с привлечением облачных модулей. Создаются микро-сайты, предназначенные для оплаты, есть возможность интеграции с другими платформами.

При выборе формата нужно рассматривать каждое отдельное предложение и доступный функционал, а также учитывать простоту подключения. Важны следующие особенности подрядчика:

- срок работы на рынке и объем предоставляемых услуг;

- наличие и скорость ответа технической поддержки;

- потребность в дополнительном инвестировании (привлечение программиста при неразвитой инфраструктуре);

- дополнительные возможности для приема платежей;

- установленные процентные ставки на обслуживание;

- способы оплаты, которые поддерживает платформа. План-минимум – банковская карта и Qiwi-кошельки. Если компания обслуживает клиентов по всему миру, то важен прием карт Visa, Mastercard и Maestro.

Некоторые сервисы предлагают индивидуальные решения для малого, среднего и крупного бизнеса, требующего индивидуального подхода:

- самостоятельное установление даты, времени и триггера инициализации платежа, а также ведение биллинга;

- настройка транзакций не только по графику, но и в случае снижения суммы на счету клиента ниже установленного лимита.

Рекомендуется связаться с представителями сервиса, после чего под требования будет сформирован возможный результат и озвучена стоимость. Чаще всего оплата за подключение не взимается, списание происходит с каждого успешного платежа (от 1,2-3%), сумма зависит от оборота и способа оплаты (обработка транзакций с международных карт будет стоить дороже, чем с российских).

Как отключить рекуррентные платежи

Потребность в отключении автоматических платежей возникает редко, для ее реализации достаточно связаться с представителями сервисов, под эгидой которых была выполнена настройка. Для клиентов возможность отключения должна быть доступна в личном кабинете на сайте или в мобильном приложении, создается специальная форма отписки. В некоторых случаях отписка может быть заменена приостановкой на определенный срок – альтернатива для компаний, не желающих терять временно неплатежеспособных или сомневающихся клиентов. Когда ситуация нормализуется, пользователь восстановит списание средств с карты или электронного кошелька.

В заключение

Рекуррентные платежи – выгодное решение для предпринимателя, который хочет получать стабильный гарантированный доход, масштабировать продуктовую матрицу и удерживать лояльных клиентов. Метод подходит практически для всех видов бизнеса, в том числе офлайн-компаний и предпринимателей, реализующих продукты и услуги с высоким средним чеком. Главное – формирование прозрачных условий, информирование аудитории и разработка инструкций о том, как отключить автоматическое списание в случае, если услуга больше не нужна. Такой подход поможет закрыть возражения и предупредить конфликты с клиентами, которые хотят вернуть деньги через несколько недель после оплаты или забыли, что оформили подписку.

Автоплатеж легко интегрировать в продажи, ведущиеся в социальных сетях, мессенджерах и Телеграм-каналах, а также наземных точках продаж: настройка не занимает много времени, что обеспечено разнообразием готовых решений. Самый простой вариант – подключение автооплаты с привлечением специальных сервисов, которые предлагают как индивидуальные условия, так и стандартные, совместимые с популярными CMS и обеспечением транзакций для бизнеса без представительства в интернете.