Массовые выплаты – современный инструмент, позволяющий максимально автоматизировать процесс расчетов с большим количеством людей. Он экономит время, гарантирует высокий уровень точности и позволяет переводить средства контрагентам из разных стран. Для настройки массовых выплат достаточно подключиться к платежному сервису, что занимает от 1 дня. Рассказываем, как работают массовые выплаты, когда они необходимы, какие плюсы и минусы имеют. Даем рекомендации по выбору платежного агрегатора в 2024 году.

Что такое массовые выплаты

Массовые выплаты на банковские карты физических лиц обеспечивают комфорт для всех сторон: представители бизнеса не тратят лишнее время, ведь все выполняется в режиме онлайн, а для получателя гарантировано зачисление средств в сжатые сроки. Существенно упрощается процесс взаимодействия компании с партнерами, фрилансерами и временным персоналом, а также клиентами. Перечисления абсолютно безопасные: плательщик не получает информацию о картах и их держателях, хранение и обработка данных проводятся по стандартам PCI DSS.

Зачем нужны массовые выплаты

Массовые выплаты – универсальные, могут использоваться во всех сферах бизнеса. Наиболее широко применяются для решения следующих задач:

- переводы заработных плат сотрудникам, а также гонораров фрилансерам;

- отправка вознаграждений, призов и других бонусов за участие в маркетинговых кампаниях;

- выдача займов, кредитов;

- переводы, связанные со страховками;

- перечисление авторских гонораров, иное.

Некоторые компании из-за специфики деятельности прибегают к массовым выплатам постоянно – это сервисы доставки и такси, площадки для поиска исполнителей и заказчиков, онлайн-проекты, интернет-магазины с постоянным акциями и возвратом кешбэка, микрофинансовые организации, маркетинговые и страховые агентства.

Рассмотрим на примере: онлайн-школа принимает оплату за обучение от студентов и переводит заработные платы педагогам – все это можно выполнять через один сервис, не неся дополнительные расходы на инкассацию и прочие процессы. Еще один вариант – продажа инфопродуктов в интернете: по условиям первые 100 покупателей получат возврат в размере 15% от цены курса, осуществить выплаты можно будет в несколько кликов.

Как работают массовые выплаты

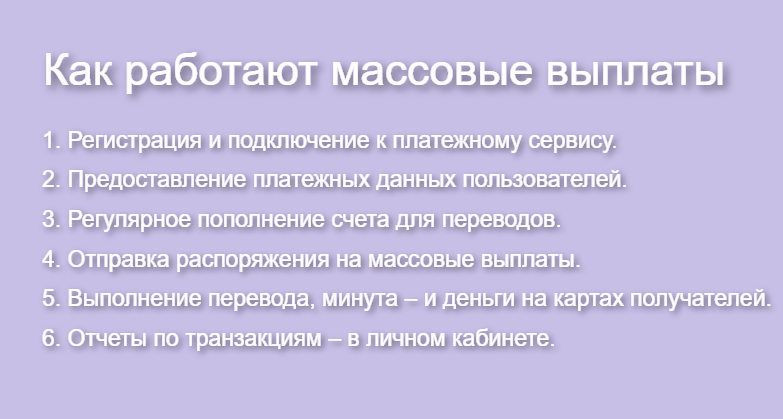

Транзакции выполняются в пакетном режиме, рассмотрим принцип работы:

- представитель бизнеса подключается к платежному сервису, предоставляет необходимые для регистрации данные и получает доступ в личный кабинет;

- агрегатор направляет счет, который необходимо регулярно пополнять;

- клиент сообщает данные пользователей (формирует список), которым будут направляться выплаты;

- предприниматель направляет распоряжение, после чего сервис выполняет перевод;

- в течение нескольких минут средства зачисляются на карту;

- сведения о транзакциях можно просматривать в личном кабинете, чтобы держать руку на пульсе событий.

В зависимости от агрегатора, переводы можно совершать на банковские карты, номера мобильных телефонов и электронные кошельки. Доступна настройка списка получателей, объема средств для отправки, валюты и даже графика для обеспечения периодичности.

Плюсы и минусы массовых выплат

Плюсы

Моментальные расчеты. Владельцы карт получают средства через несколько минут после выполнения транзакции. Высокая скорость способствует повышению лояльности клиентов, партнеров, сотрудников. Доступны выплаты самозанятым от юрлиц, а также физическим лицам от индивидуальных предпринимателей (ИП).

Широкая география. Отправлять переводы можно не только на российские карты, но и на зарубежные в любой валюте. Это удобно для предпринимателей, которые сотрудничают с аудиторией из разных стран и эффективно осваивают зарубежные рынки.

Полный контроль. Все транзакции осуществляются только после поступления распоряжения, данные по операциям сохраняются в личном кабинете.

Любое количество переводов. Можно проводить массовые выплаты как 100, так и 1000 получателей – здесь нет никаких ограничений.

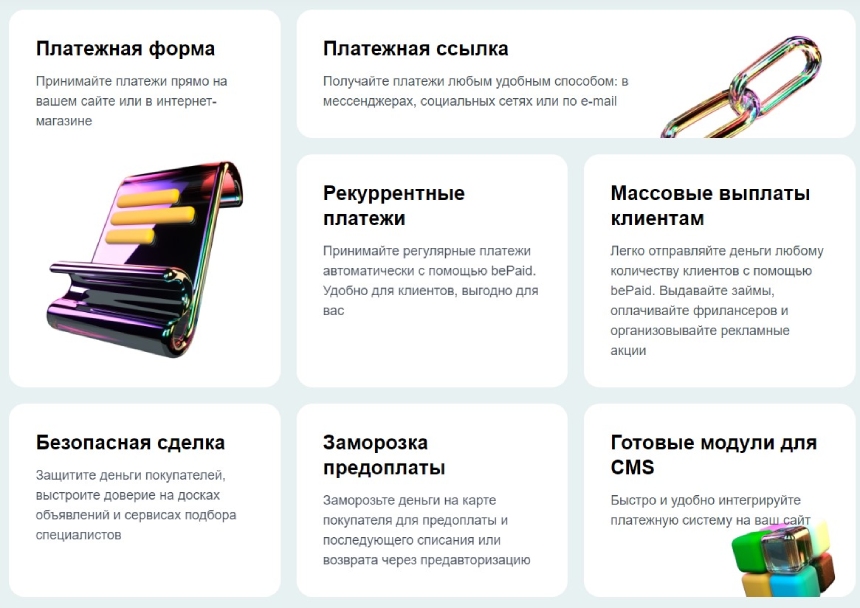

Один сервис – много финансовых услуг. Подключаясь к платежному сервису, клиент получает большой набор инструментов не только для выплат, но и для приема платежей в интернете. Агрегаторы поддерживают российские и иностранные карты, электронные кошельки, платежные ссылки, заморозку предоплаты и другие возможности.

Выгодные тарифы. Все зависит от сервиса, но средняя ставка для массовых выплат составляет от 0,9% – это очень доступно, особенно с учетом отсутствия дополнительных комиссий за инкассацию, ведь все расчеты проходят в онлайн-режиме.

Минусы

Недостатки выявляются только в контексте неправильно выбранного платежного сервиса массовых выплат физическим лицам. Например, он не поддерживает переводы на карты иностранных банков, не имеет удобных модулей и готовых интеграций, устанавливает высокие ставки комиссии или располагает малым набором платежных инструментов. Тщательный подбор агрегатора, учитывающий потребности бизнеса, нивелирует эти минусы.

Как подключить и использовать массовые выплаты

Регистрация

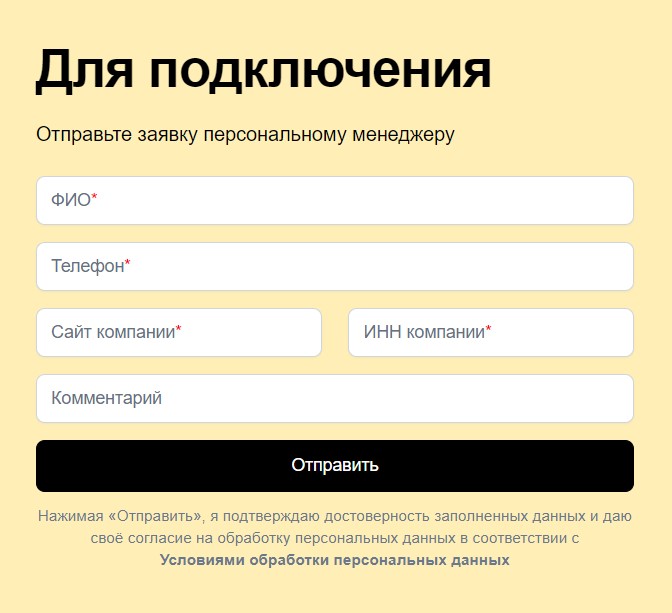

На первом этапе необходимо пройти быструю регистрацию, указав адрес электронной почты и контактный номер телефона. Нужно заполнить форму на официальном сайте выбранного агрегатора, после чего менеджер свяжется с вами в течение 10-60 минут.

Проверка данных

Представители сервиса запросят данные о клиенте/компании, проведут проверку. Если дополнительные вопросы не возникнут – регистрация будет завершена, откроется доступ в личный кабинет.

Пополнение счета

Зарегистрированный пользователь получает счет для пополнения, который необходимо пополнять для обеспечения обязательств по выплатам. Лучше предварительно изучить правила сервиса или запросить поддержку менеджера, чтобы осуществлять пополнение корректно.

Настройка

Предприниматель готовит данные по получателям, дополнительно проводится настройка ключевых параметров, таких как способы транзакций, валюты, расписание. Пользователь может использовать инструкции, касающиеся интеграций и способов передачи данных. Если возникают сложности – стоит обратиться в техническую поддержку.

Запуск

Потребуется проведение тестовой транзакции, которая помогает убедиться в работоспособности сервиса. При последующих операциях нужно выбрать список получателей выплат, установить сумму переводов и выдать распоряжение на перечисление средств. Агрегаторы осуществляют моментальные транзакции, гарантирующие быстрое поступление средств на карты, электронные кошельки и мобильные счета, получатели уведомляются сообщениями.

Как выбрать сервис массовых выплат

Репутация

При выборе платежного сервиса важно обращать внимание на его репутацию. Речь идет о гарантиях безопасности для клиентов (о мерах расскажем позже), а также о реальных отзывах тех, кто давно использует агрегатор. Дополнительно – срок работы на рынке предоставляемых услуг и скорость ответа технической поддержки, от которой напрямую зависит удобство использования и возможность решения возникающих проблем.

Поддерживаемые карты: российские и иностранные

Некоторые сервисы поддерживают массовые выплаты и другие финансовые операции только на карты российских банков. Если бизнес сотрудничает с клиентами и специалистами из других стран, то нужно выбирать агрегатор, имеющий технические возможности для осуществления переводов на карты иностранных банков.

Безопасность

Вопрос безопасности – приоритетный, от него зависит стабильность бизнеса и уровень защиты каждого платежа. Безопасность базируется на трех китах:

- агрегатор полностью соответствует стандартам и нормативам Центробанка России;

- внедрена антифрод-система. Ориентирована на контроль и предупреждение мошеннических операций, осуществляет проверку всех платежей (с привлечением сотен фильтров) и блокировку тех, которые распознает как подозрительные. Защищает клиентов от воровства денежных средств, бизнес – от мошеннических действий и претензий потребителей;

- платежный сервис работает в соответствии с международным стандартом PCI DSS, направленным на обеспечение безопасности данных платежных карт. Его наличие указывает на то, что сервис, компания, организация отвечает требованиям к обработке платежей.

Эта информация должна быть доступна на официальном сайте агрегатора, если ее нет – можно направить запрос в техническую поддержку. При несоответствии одному из перечисленных параметров от сотрудничества лучше отказаться.

Дополнительные финансовые инструменты

Если компания планирует осуществлять только массовые выплаты, то на дополнительные инструменты можно не обращать внимание. Однако чаще всего представители бизнеса заинтересованы в сервисе, способном предоставить комплекс инструментов для приема платежей:

- разные способы оплаты для клиентов – это карты российских и иностранных банков, электронные кошельки, СБП, мобильные платежные системы, платежные ссылки. Можно принимать оплату как на официальном сайте, так в социальных сетях, мессенджерах и на сторонних платформах, дополнительно – офлайн;

- настройка рекуррентных платежей: проводя оплату впервые, клиент может согласиться на регулярное списание средств. После этого списания фиксированной суммы осуществляются по графику, при необходимости пользователь может их отменить. Бизнес получает гарантированный доход и стабильность в вопросах финансового планирования, а также экономит на маркетинге, связанном с удержанием потребителей;

- наличие холдирования, позволяющего заморозить предоплату. Средства временно блокируются на карте клиента, могут выполнять функцию предоплаты, гарантии или залога;

- подключение безопасной оплаты, что интересно для досок бесплатных объявлений, сервисов подбора специалистов и аналогичных площадок. Средства в пользу продавца списываются с карты после того, как клиент получит товар или услугу.

Некоторые сервисы предлагают дополнительные инструменты, такие как кредиты, оплата частями и рассрочки. Все способы оплаты отображаются в одной форме, что удобно и для клиентов, и для бизнеса.

Тарифы

Большинство платежных агрегаторов взимают комиссию с каждой успешной транзакции, нежелательно наличие дополнительных платежей, например, на вывод средств. Комиссии зависят от нескольких факторов:

- тип платежей. Например, обработка платежей с иностранных карт всегда стоит дороже, чем с российских. На массовые выплаты установлена комиссия в среднем от 0,9%, но все зависит от сервиса;

- бизнес-ниша и ежемесячный оборот: чем он выше, тем ниже тариф.

Некоторые агрегаторы предлагают разработку индивидуального тарифа с учетом географии аудитории, среднего чека и объема платежей, например, такая возможность есть у сервиса bePaid. Обязательно уточняйте все финансовые вопросы до подключения.

Простота взаимодействия

Подключение к сервису должно выполняться в срок от 1 суток, важно наличие готовых модулей для CMS, обеспечивающих быструю и удобную интеграцию. Дополнительно – решения для интеграции с онлайн-кассой, автоматизация отправки чеков и консультативное сопровождение на всех этапах для полного соответствия закону 54-ФЗ. Агрегатор должен давать возможности для настройки базовой кастомизации из личного кабинета, желательно наличие инструментов для изменения внешнего вида платежного виджета под дизайн сайта. Приоритетны адаптивность для корректного отображения на любых устройствах, дружелюбный личный кабинет с простым управлением и информацией по всем операциям.

В заключение

Массовые выплаты – удобное решение для представителей бизнеса, позволяющее организовать быстрые платежи на карты физических лиц из любой точки мира. Корректность, удобство и безопасность напрямую зависят от сервиса, через который осуществляются выплаты, поэтому выбору агрегатора нужно уделить отдельное внимание. Если бизнес не хочет проводить выплаты через одну платформу, а принимать оплату или настраивать холдирование – через другую, то стоит искать агрегатор, предлагающий инфраструктуру с поддержкой всех доступных платежных инструментов для онлайн и офлайн-компаний.